基金经理也分很多种,有债券型基金经理、混合型基金经理、股票型基金经理,公募基金经理和私募基金经理。不同的基金经理根据资历、以往业绩表现、公司规模等年薪都是不一样的。

应答时间:2021-08-31,*业务变化请以平安银行官网公布为准。

[平安银行我知道]想要知道更多?快来看“平安银行我知道”吧~

不同的私募基金经理根据资历、以往业绩表现、公司规模等年薪都是不一样的。

温馨提示:以上内容仅供参考。

应答时间:2021-11-08,*业务变化请以平安银行官网公布为准。

是基金绩效奖励的目的是鼓励基金经理更好地运营基金投资,为投资者创造更多的投资回报。 这是因为私募股权基金绩效薪酬的提取,使基金经理和基金投资者的利益趋于一致,基金制度可以发展和创新。 那么,在保护客户利益的前提下,在《基金法》修订前,私人股本基金主要利用信托公司等渠道作为投资顾问,发行阳光私募股权,或建立有限的合伙企业管理基金。

拓展资料

1. 私募股权基金绩效薪酬的相关规定*出现在银监会2009年发布的《信托公司证券投资信托业务运营指南》中,明确要求业绩薪酬仅在信托计划终止之日起提取,并提前提取利润。 由于新基金法*明确了私募股权证券投资基金的法律地位,私募股权基金经理可以改变以往的投资顾问角色,独立发行产品,真正充当基金经理,承担相应的基金经理法律责任。 私人股本经理及其基金产品应向基金业协会办理注册和备案手续。 然而,目前还没有明确规范私募产品绩效薪酬的应计制方法,包括基金公司及其子公司的专项账户、证券公司的资产管理和期货公司的资产管理。 根据资产应计的对象,将我国常见的绩效补偿应计分为两种模式,共六种方法。 两种模式为基金资产高水位模式和单一客户高水位模式。

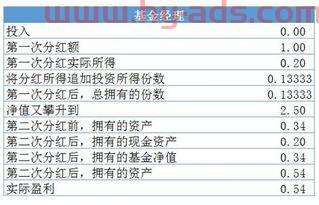

2. 在高水位基金资产模式中,分为基金资产的高水位法和基金资产的补充提取法,根据不同的提取时间点和扣除形式,在单一客户的高水位模式中,根据不同的提取时间点和扣除形式,分为四种:赎回时的提取法,固定时间点的股票扣除+补充提取法,在赎回时的提取+补充提取法,在开票日的提取。 如图所示:作为一名投资者,在签订基金合同之前,你必须仔细阅读基金薪酬的提款规则。 然后我们需要澄清几个重要的概念:应计日是指实际计算和提取业绩报酬的日期。 一般来说,合同条款规定的应计日包括开票日、赎回日、股息日和清算日。

3. 关于应计日,你需要知道:应计日是指实际计算和提取业绩报酬的日期。 一般来说,合同条款中设计的权责发生日期包括开业日、赎回日、股息日和清算日。 本基金合约规定的业绩报酬应计日,可同时包括开业日、赎回日、股息日和清算日的一个或多个。 投资者应仔细检查并与经理确认。 应计日前后可能存在缺陷在开票日、赎回日、股息日和清算日,合同可以有解释条款。 投资者应将相关的解释条款与基金合同行。

所谓高水位法,就是基金份额累计净值在每个业绩报酬计提日创造新高时,计提超过历史业绩报酬计提日基金份额累计净值*值部分的一定比例(一般为20%),作为业绩报酬,并从基金资产中扣除。

高水位法很重要的一点是,就是仅当基金业绩超过了基金历史*水平之时,基金经理才能根据收益计提相关的报酬。

举个简单的例子,某个基金历史*的成绩净值是1.4元每份,第二年净值回落至1.3元每份,虽然第二年该基金相比发行价还盈利30%,但是,该基金经理却得不到业绩提成。

因为第二年基金净值,并没有超过第一年1.4元每份的数值,只有当该基金净值超过1.4元每份高水位,比如第二年的基金净值为2.0,该基金才能计提业绩报酬,但「高水位」也相应提高到了2.0。

对于高水位法,很多私募界人士支持这种计提方式,因为这种业绩报酬计提方式,可以更好地激励基金经理,做好投资,使管理人与投资者利益,至始至终保持一致。

扩展资料:

私募基金业绩报酬的计提方式主要有定期(高水位法)或不定期(赎回或清盘法)两种。

不定期就是当客户全部赎回或基金清盘时,如果基金净值超过初始净值,则按照超过初始净值的一定比例(一般为20%)作为业绩报酬,并从基金资产中扣除。赎回或清盘法,是当前业界普遍采取的计提方式。

业绩报酬扣除的方式有缩减净值和缩减份额两种,缩减净值是原则、主流,缩减份额是例外、支流。

很多产品在设计之初,就可以看出管理人与投资者利益是否保持一致。对于私募基金来说,选择何种计提方式,体现了管理人的价值观。

比如,一些新私募管理人在计提的时候,采取「缩份额法」的方式进行计提,就存在利益动机和倾向,因为这涉及到避税、份额无偿让渡等问题。此外,从计提频率同样可以看出,利益是倾向管理人还是倾向投资者。

比如,每月一次、每季度一次、半年一次、一年一次都是不一样的,如果计提频率过高,将会降低投资者收益的不确定性。

目前高水位法和清盘法均有私募在使用,使用何种计提方式是投资者和私募管理人互相协商的结果,两者各有利弊,但从计提方式中却可一窥私募管理人对投资者利益的重视程度。

参考资料:凤凰网-“业绩提成门”事件曝光 私募行业担忧连锁反应

参考资料:中国日报网-猛犸“提成门”发酵 私募自绝“份额法”

私募基金经理提成 一般是1%的认购费作为销售业务提成。 2-3%的提成,机构和个人没有区别,当然要看你们公司的规定了

私募行业的固定管理费通常相当低,一般没有或者在0.5%左右。而在阳光化之后,由于托管行等参与有一定成本,私募的管理费有所上涨。现在股票私募的管理费通常在1.5%~2%上下。在本金优先返还模式下,基金并不是就单个项目来进行利润分配,而是将所有项目的利润进行统一计算。基金利润的具体分配顺序如下: 1、 基金的回报首先返还给LP以清偿其全部本金出资(包括对项目投资的出资,管理费出资以及其他各项费用的出资); 2、 如果基金的内部回收率(Internal Return Rate) 不超过优先回报率(Preferred Return Rate), 则GP不会得到任何提成收入(carry interest), 基金的利润在返还LP全部本金后,余下部分将按出资比例分配给全体合伙人。优先回报率是基金GP在基金成立时向投资人承诺的投资回报率。美国基金业内惯例是,优先回报通常为8%的年复合率,值得一提的是,和中国不同,美国是一个基本利率很低的国家。如果基金的IRR高于优先回报率,则投资人将会得到基于其全部本金计算的优先回报 (Preferred Return)。3、 投资人获得优先回报后,GP通过追补条款(GP Catch-Up) 会获得其LP优先回报部分上获得的20%的提成收入。 4、所有剩下的基金利润在GP和LP之间以20%和80%的比例分配。

美国的投资基金多数使用按项目分配的模式,所以这种模式又俗称American Waterfall(相对于本金优先返还模式的European Waterfall 而言)。然而,随着近年来市场环境的恶化,这种收益分配模式受到不少挑战。美国机构投资人协会(Institutional Limited Partners Association,简称ILPA)发布的私募股权投资原则(Private Equity Principals)中认为*的基金利润分配模式是本金优先返还模式。这一原则为机构投资人在与GP的谈判中提供了强有力的依据。此外,由于市场环境的原因,基金募资越来越艰难,基金经理在面对机构投资人的时候,谈判能力(Bargaining Power)大不如前,在很多经济条款上,包括基金收益分配模式上不得不听取LP的意见。

个人建议:按项目分配模式有不同的做法。严格的按项目分配模式是GP单独核算各个项目的利润和亏损。一旦LP收回某一个项目的出资和优先回报后,GP就可以收取提成收入。假设基金同时投资5个项目,当一个项目出现收益后,GP即可收取提成收入,无论其他项目是否亏损。在这种模式下,GP会失去处置亏损项目的动机。